国家级机构获批!集成电路产业再迎高光时刻

集成电路作为新时代的技术“香饽饽”又迎来了它的高光时刻。

日前,工业和信息化部批复了国家集成电路特色工艺及封装测试创新中心,旨在通过充分发挥前期的技术积累,集聚产业链上下游资源,构建以企业为主体,产学研相结合的创新体系,以对集成电路特色工艺及封装测试领域关键共性技术加以突破助力。

近年来,随着技术的日新月异,电子制造产业不断在行业和政策的利好支撑下向上发展,其中,半导体作为利好国民经济和社会发展的战略性产业广泛受到市场的青睐,而作为其关键组成部分——集成电路产业发展的重要性也不容忽视,无论是此前国家大基金二期的进场,还是本次组建创新中心,都充分展现了其市场潜力的庞大。

高端制造业的核心基石

回顾过往,在政策的强力支持和行业的共同探索之下,我国集成电路产业的发展总体呈现稳中有进之势。

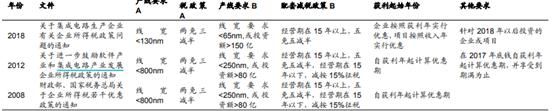

集成电路生产企业税收优惠政策情况

来源于:国信证券

来源于:国信证券

根据国家统计局数据显示,2012-2018年我国集成电路产量逐年增加,2018年全国集成电路产量达到1740亿块,同比增长11.2%,创下新高;与此同时,2019年1-11月我国集成电路累计产量为1810亿块,已超过2018年全年的数值,再创新高。

从以我国为首的多国纷纷发力半导体产业可以看出,市场需求对此不断得到提升,半导体行业曾几度乘上热度风口,高速发展,但受制于宏观环境,再加上产能趋于饱和,近年来其发展处于一个较为尴尬的境地,即虽拥有较为可观的市场潜能,但因市场景气度受损而频频陷入颓势。

半导体产业框架图

来源于:国元证券

来源于:国元证券

其中,我国作为全球集成电路市场增长的主要动力,也不免受到一定的负面波及,根据我国半导体行业协会数据显示,2019年全球半导体市场销售额4121亿美元,同比下降了12.1%,其中,受全球市场的颓势影响,我国集成电路行业虽然实现了同比15.8%的增长,但其增幅出现大幅回落之势,尤其是封测环节,其增速全年不足两位数,回落至7.1%,远远低于设计和制造环节以及集成电路行业的总体增速。

尤其是进入2020年,随着新冠疫情的蔓延,在一定时期内对半导体产业带来不必要的消极影响,但就中长期而言,这一因素具备局限性,最终影响行业整体发展的还是在于自身产业链是否具备高水平的竞争力。

“今年我国集成电路1-3月出口532.2亿个,同比增长15.4%,按人民币和美元计算,出口金额均出现增长。其中,按人民币计,1-3月出口1667.8亿元,同比增长11.9%;按美元计,1~3月出口239.54亿美元,同比增长9.5%。”——海关数据

对产业链环节的攻克

众所周知,以集成电路为首的半导体行业属于高端制造行业,这一意味着其技术、资金、人才等方面存在较高的准入壁垒,虽然我国在这一方面通过相关政策倾斜且辅以相关社会资源去刺激其发展,但整体资本的投入多侧重于规模产能的扩容,而没有充分落点到技术升级上,进而使得我国集成电路产业在制造工艺上还亟待突破,存有痛点。

就目前来说,虽然我国集成电路市场占全球市场份额比例较大,但半导体国产替代率仅仅约为15%,且在一定程度上依赖进口。

根据相关数据显示,从2015年起,我国集成电路的进口金额连续4年超过原油,成为我国第一大进口商品。其中,2018年我国集成电路出口金额为860.15亿美元,进口金额为3166.81亿美元,贸易逆差同比增长11.21%。

显然,我国集成电路产业的国产化加速乃是大势所趋,而本次组建的集成电路创新中心便是主要针对于此,通过对特色工艺及封装测试等核心环节的攻关来使得国产代替进程可以得到有效推进。

主要半导体设备国产化率及供应商

具体到产业链上来看,集成电路产业链主要包括集成电路设计、晶圆制造、芯片封装与测试等行业。

具体到产业链上来看,集成电路产业链主要包括集成电路设计、晶圆制造、芯片封装与测试等行业。

2010-2019年设计业销售规模

来源于:申港证券

来源于:申港证券

其中,2019年我国集成电路设计业销售额达到3063.5亿元,占集成电路产业的40.51%,虽然其环节发展起步较晚,但目前是我国集成电路比重最大的产业,为芯片制造和封装测试提供了较为广阔的发展空间;与此同时,集成电路的制造环节销售额从2004年的181.2亿元增长至2019年的2149亿元,复合增长率为17.93%,占比达到28.42%,目前处于追赶台企、日韩企、美企的进程之中。

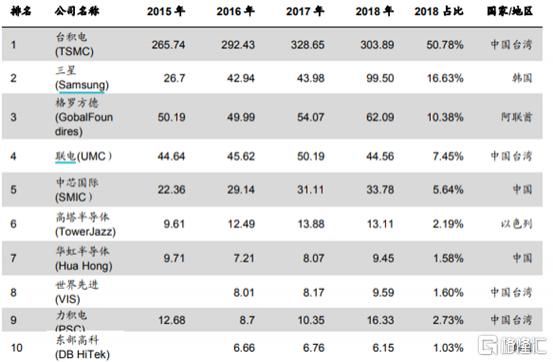

全球前十大晶圆代工公司收入规模排名(单位:亿美元)

“新基建侧重数字化、网联化、智能化,将为我国集成电路产业带来广阔的发展空间。”——华大半导体有限公司总经理李建军

“新基建侧重数字化、网联化、智能化,将为我国集成电路产业带来广阔的发展空间。”——华大半导体有限公司总经理李建军

全球及中国封测行业规模及占比(亿美元)

而作为最具竞争力的环节,目前封装测试环节发展形势较为平稳,201年我国集成电路封测收入为2349.7亿元,同比增长7.1%,占比达到31.07%,有望在新基建的刺激之下,通过物联网等新兴产业的辅助而完善其系统封装与系统模组整合能力,进而加快迈向全面国产替代的步伐。

而作为最具竞争力的环节,目前封装测试环节发展形势较为平稳,201年我国集成电路封测收入为2349.7亿元,同比增长7.1%,占比达到31.07%,有望在新基建的刺激之下,通过物联网等新兴产业的辅助而完善其系统封装与系统模组整合能力,进而加快迈向全面国产替代的步伐。

骨干企业实力如何?

整体来看,本次创新中心是依托江苏华进半导体封装研究中心有限公司组建,股东包括长电科技、通富微电、天水华天、深南电路、苏州晶方和中科院微电子所等集成电路封测与材料领域的骨干企业和科研院所。

基于此,可以看出,目前行业的发展还是主要基于龙头企业的先行引导来推进其发展进程,市场集中度或将进一步提升。

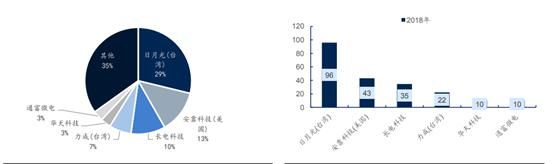

全球主要封测企业市场份额以及营收规模(亿美元)

华天科技(002185.SZ):公司现已掌握了MCM(MCP)、BGA/LGA、3D、SiP、MEMS、FC、TSV、Bumping、Fan-Out、WLP、Memory等集成电路先进封装技术。2019年实现营业收入81.03亿元,同比增长13.79%;归属于上市公司股东的净利润2.87亿元,同比下降26.43%;公司每股收益为0.11元。2020年一季度实现营业总收入16.9亿,同比下降1.1%;实现归母净利润6265.5万,同比增长276.1%;每股收益为0.02元。目前公司国内各生产工厂产能利用率均在90%以上,其中,Unisem马来西亚工厂因疫情影响,产能利用率约在80%左右。

华天科技(002185.SZ):公司现已掌握了MCM(MCP)、BGA/LGA、3D、SiP、MEMS、FC、TSV、Bumping、Fan-Out、WLP、Memory等集成电路先进封装技术。2019年实现营业收入81.03亿元,同比增长13.79%;归属于上市公司股东的净利润2.87亿元,同比下降26.43%;公司每股收益为0.11元。2020年一季度实现营业总收入16.9亿,同比下降1.1%;实现归母净利润6265.5万,同比增长276.1%;每股收益为0.02元。目前公司国内各生产工厂产能利用率均在90%以上,其中,Unisem马来西亚工厂因疫情影响,产能利用率约在80%左右。

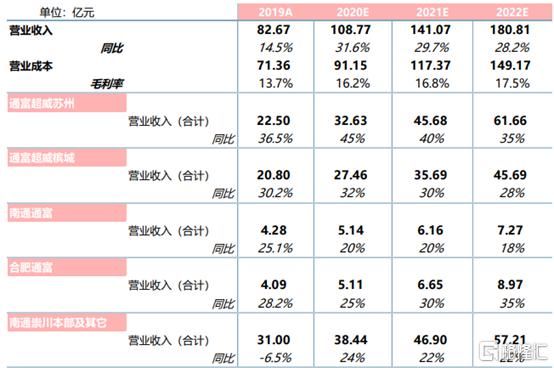

通富微电(002156.SZ):拥有Bumping、WLCSP、FC、BGA、SiP等先进封测技术,QFN、QFP、SO等传统封测技术以及汽车电子产品、MEMS等封测技术以及圆片测试、系统测试等测试技术。2019年实现营业总收入82.67亿元,同比增长14.45%,实现归属净利润约为1914万元,同比下降84.92%;同期对应实现扣非后归属净利润约为-1.3亿元,上市以来扣非后归属净利润首亏。报告期内,公司抓住了AMD 7nm产品大卖的机遇,通富超威苏州、通富超威槟城订单大幅增长。2020年第一季度实现营业收入21.66亿元,同比增长31.01%;归属于上市公司股东的净利润-1172.83万元,同比增长77.97%。此外公司计划2020年实现营业收入108.00亿元,较2019年实绩增长30.64%。

公司业务营收模型(单位:亿元)

来源于:方正证券

来源于:方正证券

长电科技(600584.SH):通过高集成度的晶圆级WLP、2.5D / 3D、系统级(SiP)封装技术和高性能的Flip Chip和引线互联封装技术覆盖主流集成电路系统应用。2019年公司实现营业收入235.26亿元,同比下滑1.38%;实现归母净利润8866.3万,上年同期为-9.4亿元,同比扭亏为赢;每股收益为0.06元。报告期内,该公司旗下长电江阴集成电路事业中心去年在高端SiP项目,与国内外重大客户达成深度合作,在超大颗QFN(大于10x10)形成专利优势,抢占安防、TV应用。同时,长电宿迁新产品量产转化率实现42.5%,高于既定目标40%;在PDFN,TO-220 等封装上实现铝带替代铜线,降低制造成本25%。2020年一季度实现营业总收入57.1亿,同比增长26.4%;实现归母净利润1.3亿,上年同期为-4651.7万元,同比扭亏为赢;每股收益为0.08元。

结语

受制于变化莫测的宏观环境,半导体产业也算是经历过了狂热吹捧到理性发展的起伏时期,而在其中,我国的集成电路产业也已从跑马圈地创产能进入真枪实弹拼技术的阶段。

本次工信部加快对以集成电路为首的制造业创新中心的建设和指导,不仅从宏观层面上再一次肯定了半导体行业这一关键领域的高质量发展于我国的重要性,也或将通过行业代表标的的先行发力来促使整个行业加强自主创新的技术性意识,毕竟在一些关键环节上我国相关企业的实力还需要进一步提升,即需要聚焦于技术研发,补全短板。

而对于市场投资者来说,半导体概念标的虽然“后生可畏”,但基于全球经济波动对高端制造的不确定性影响,其中,原材料价格的起伏以及相关供需变化或将直接影响包括封测环节在内的产业链运营,直接使得入局的企业盈亏波动较大,对于相关投资标的应保持谨慎心态。